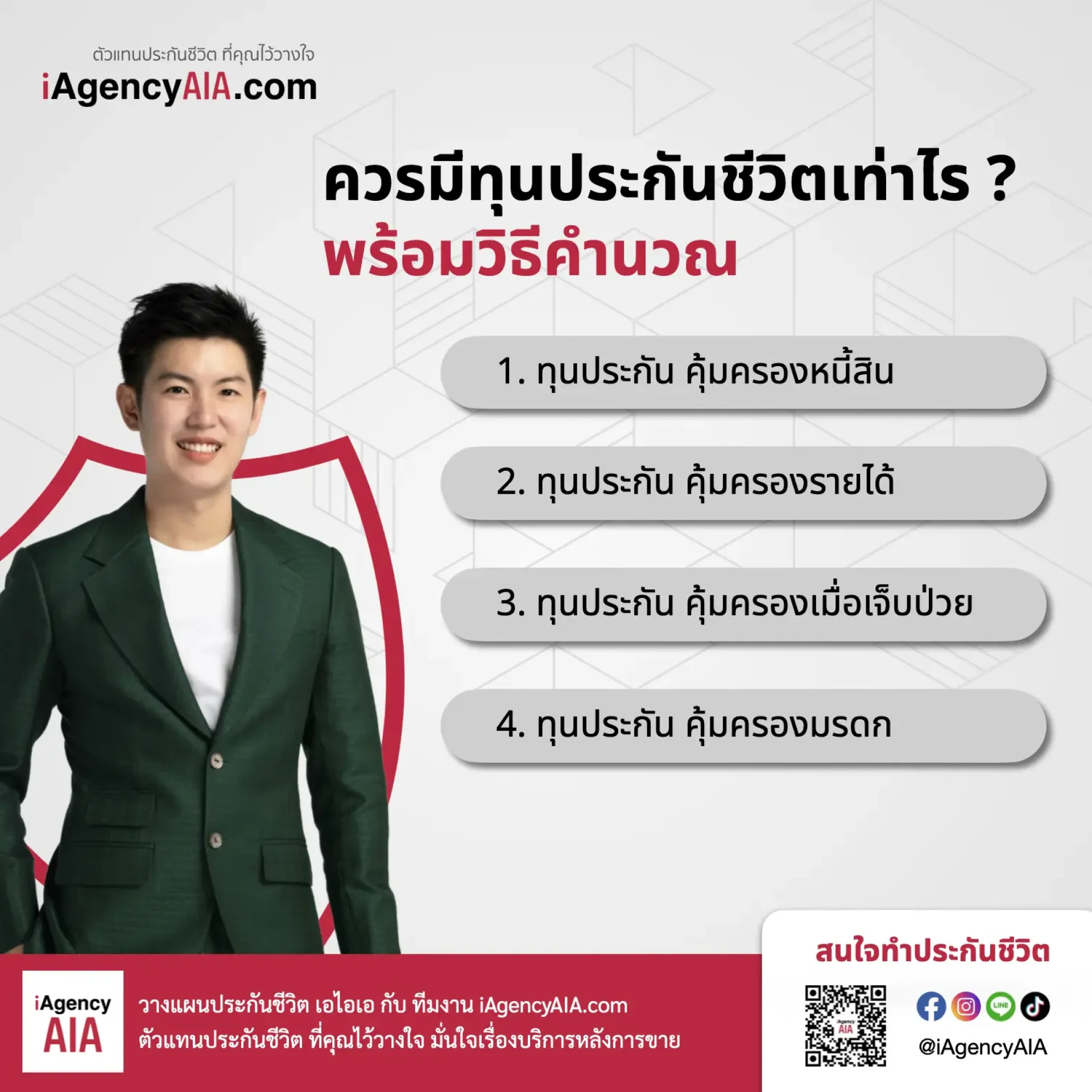

ควรมีทุนประกันชีวิตเท่าไร? พร้อมวิธีคำนวณทุนประกันชีวิตที่เหมาะสม

ควรมีทุนประกันชีวิตเท่าไร?

ทุนประกันชีวิตที่เหมาะสม มีวิธีคำนวณจากความเสี่ยง 3 เรื่องนี้ครับ

ทุนประกัน เพื่อคุ้มครองหนี้สิน

คือ การทำทุนประกันชีวิตให้เพียงพอกับหนี้สินที่มี เผื่อในวันที่เกิดเหตุไม่คาดฝัน คนในครอบครัวก็จะได้เงินประกันชีวิตมาใช้ชำระหนี้สิน หรือ ช่วยแบ่งเบาภาระในการชำระหนี้สิน เพื่อรักษาทรัพย์สินของครอบครัวไว้

กรณีตัวอย่าง:

นาย A และ นาง B เป็นสามีภรรยากัน ทั้งสองคนช่วยกันทำงานมีรายได้ที่เท่ากัน และมีลูกน้อยน่ารัก 2คน อาศัยอยู่ที่บ้านสวยหลังใหม่ ที่กู้ร่วมซื้อกันมา ปัจจุบันมีหนี้สินร่วมกัน ทั้งหมด 10 ล้านบาท

นาย A และ นาง B จึงตัดสินใจ วางแผนทำทุนประกันชีวิต คนละ 5 ล้านบาท เพื่อคุ้มครองหนี้สิน โดยยกผลประโยชน์ให้กันและกัน เผื่อกรณีใครเป็นอะไรไป จะได้นำเงินเอาประกันชีวิตมาใช้ชำระหนี้สิน เพื่อรักษาบ้านไว้ให้ลูกที่น่ารักทั้ง 2คน ได้เติบโตที่บ้านหลังเดิม

แบบประกันชีวิตที่แนะนำ เพื่อใช้คุ้มครองหนี้สิน

2. ทุนประกัน เพื่อคุ้มครองรายได้

คือ การทำทุนประกันชีวิตให้กับคนข้างหลัง เพื่อคุ้มครองการสูญเสียรายได้จากหัวหน้าครอบครัว โดยทั่วไปจะวางแผนทุนประกันชีวิต ให้เพียงพอต่อค่าใช้จ่ายของครอบครัว 5 - 10 ปี

กรณีตัวอย่าง:

นาย C เป็นหัวหน้าครอบครัว ที่ต้องดูแล ภรรยาที่กำลังตั้งครรภ์ และ คุณแม่ โดย นาย C ต้องรับผิดชอบค่าใช้จ่ายของครอบครัวเดือนละ 50,000 บาท หรือ ปีละ 600,000 บาท หากไม่มีนาย C ครอบครัวจะสูญเสียรายได้ทั้งหมด และคุณภาพชีวิตของคนในครอบครัวคงจะไม่เหมือนเดิมอีกต่อไป นาย C เข้าใจความเสี่ยงนี้ของครอบครัวจึงรู้สึกกังวลใจ ถึงแม้ปัจจุบันนาย C จะมีเงินเก็บอยู่ 1ล้านบาท ก็ตาม

นาย C จึงตัดสินใจ วางแผนทำทุนประกันชีวิต 5 ล้านบาท เพื่อคุ้มครองรายได้ ให้เพียงพอต่อค่าใช้จ่ายของครอบครัวได้ปรับตัวเป็นเวลา 10 ปี เมื่อภรรยา และ คุณแม่ทราบเรื่องนี้ ก็รู้สึกขอบคุณ นาย C ที่ช่วยให้ฐานะการเงินของครอบครัวมั่นคงขึ้น

แบบประกันชีวิตที่แนะนำ เพื่อใช้คุ้มครองรายได้

3. ทุนประกัน คุ้มครองการเจ็บป่วย

คือการทำประกันสุขภาพ คุ้มครองการเจ็บป่วยต่างๆ เช่นค่ารักษาพยาบาล และ ค่าชดเชยโรคร้ายแรง

4. ทุนประกัน วางแผนมรดก

คือ การทำทุนประกันชีวิต เพื่อเป็นมรดกเงินสดให้ลูกหลาน เงินเอาประกันจากทุนประกันชีวิตจะได้รับเป็นเงินสด ไม่ต้องเสียภาษี และ ไม่ต้องผ่านกระบวนการทางศาล (ผู้จัดการกองมรดก)

ตัวอย่าง 4.1: ยังไม่มีมรดกเพียงพอให้ลูกหลาน

คุณ D รู้สึกว่า วันนี้ยังไม่มีอะไรไว้ให้ลูกหลานเผื่อวันที่เขาจากไปเท่าที่ควร

คุณ D จึงตัดสินใจ วางแผนทำทุนประกันชีวิต 2 ล้านบาท เพื่อเป็นมรดกให้ลูกหลาน ด้วยประกันชีวิตแบบตลอดชีพ

ตัวอย่าง 4.2: เตรียม "มรดก" ไว้แล้ว

คุณ E ตั้งใจทำงานเก็บเงินจนมาถึงอายุใกล้เกษียณ คุณ E รักและเป็นห่วงลูกหลานมาก จึงเก็บสดไว้เป็นมรดกให้ลูกจำนวน 10 ล้านบาท ปัจจุบันคุณ E ไม่กล้าใช้เงินเพราะไม่อยากให้ลูกหลานได้รับมรดกน้อยลง ส่วนลูกหลานก็อยากให้ คุณ E ใช้เงินบ้างเพื่อความสุขของตัวเอง

คุณ E และ ลูกหลาน จึงตัดสินใจ วางแผนทำทุนประกันชีวิต 10 ล้านบาท เพื่อเป็นมรดก ด้วยแบบประกันมรดก AIA Legacy Prestige 10/99 ส่งเบี้ย 10 ปี เบี้ยปีละ 500,000 บาท เบี้ยตลอดสัญญา 5 ล้านบาท ดังนั้น คุณ E จะมีเงินเหลือเพิ่มมาทันที 5 ล้านบาท เพื่อมาใช้จ่ายซื้อความสุขให้ตัวเอง

แบบประกันชีวิตที่แนะนำ เพื่อใช้คุ้มครองมรดก

เอกสารเพิ่มเติม

สอบถาม / รับข้อเสนอพิเศษ

ติดต่อเรา

Line ID: @iAgencyAIA

ต้องการให้เราติดต่อกลับ

บทความโดย

|

|

อาทิตย์ สกุลเสาวภาคย์กุล CFP®, FChFP, MDRT |

|

iAgencyAIA.com ตัวแทนประกันชีวิต เอไอเอ ที่คุณไว้วางใจ |

|